Az Apple Pay-jel foglalkozó cikkek általában kimerülnek annyiban, hogy elsorolják, amiket a keynote-on és az Apple oldalán is láttunk már. És a kellő háttérismeret híján tényleg úgy tűnik, hogy az Apple megint beletenyerel egy új terület közepébe, és megcsinálja a tutit. Az ujjlenyomat-olvasóval megspékelt NFC chipes bankkártya-helyettesítés valóban biztonságos, azonban jobban megvizsgálva látszik, hogy forradalmat legfeljebb nyomokban tartalmaz. Azt is ott, ahol nem várnánk.

Ahhoz, hogy megértsük, milyen lehetőségei lettek volna az Apple-nek, és mik helyett választotta végül az Apple Payt és miért, vegyük át az alapokat Kiss Sándor, a Barion vezetőjének, az elektronikus fizetés egyik szakértőjének segítségével.

A pénznek három formáját különböztetjük meg alapvetően, a készpénzt, a számlapénzt és az elektronikus pénzt. Az első kettőt mindenki aktívan használja, viszont ma már elektronikus pénzt is kibocsáthatnak az engedéllyel rendelkező cégek (nem csak bankok), amiket az adott devizában tárolhatnak és cserélhetnek a felhasználók között saját szervereiken.

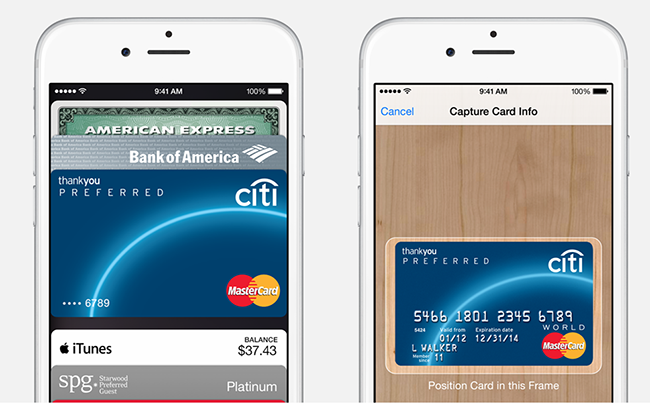

Ehhez kapcsolódik a digitális pénztárca fogalma: ez szűkebb értelmezés szerint az adott egyén vagy vállalat elektronikus pénzeszközeinek összege, amivel szabadon rendelkezhet. Elköltheti, a szerveren belül vagy egy bankszámlára is átutalhatja, de akár készpénzre is válthatja, amennyiben a rendszer támogatja ezt. Ezt a módszert használja a magyar Barion, vagy a PayPal, a Square vagy a Skrill is. Tágabb értelmezésben digitális pénztárca azonban lehet egy bankkártyához kötődő szolgáltatás, mint például a Mastercard Mobile vagy OTPay amikor a bankkártyát nem leváltja az adott rendszer, csak kiterjeszti a használatát kártyán kívüli eszközökre.

Itt láthatjuk az Apple Pay első fontos tulajdonságát: a második, konzervatív utat választották, a kevésbé kényes és nehéz utat. Azt az utat, amiben jóban maradnak a Mastercarddal és a Visával, mert rajtuk keresztül, az ő közreműködésükkel valósítják meg a fizetési rendszerüket. Oké, az egyesült államokbeli mobilszolgáltatók nem örülnek nagyon, mert nekik is van hasonló szolgáltatásuk, amit nyomnának, de őket a bukdácsoló Google Wallet már lesokkolta, az Apple-lel sem tehetnek semmit.

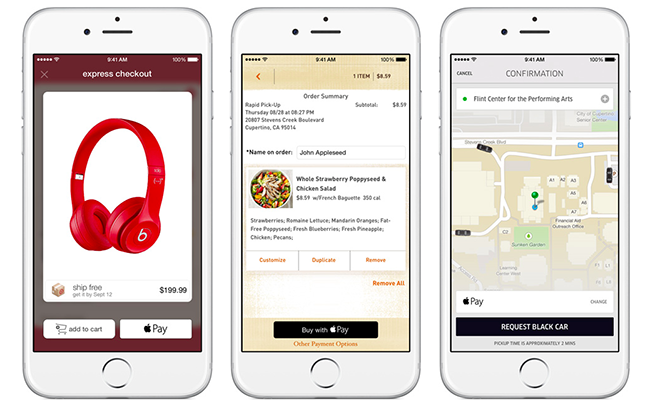

A döntés előnye, hogy egy meglévő rendszerhez csatlakoznak, és a felhasználóknak alig valamit kell tenniük, hogy mindig elérhető legyen a telefonról minden pénzük. Fogják a bankkártyáikat, és egyesítik egy digitális rendszeren belül. Online pedig egyszerűbben fizethetnek így, mint előtte bármikor.

A hátrány az, hogy az igazán izgalmas dolgokat akkor tudták volna megvalósítani, ha saját Apple pénztárcát hoznak létre, és a saját szervereiken kezelik a pénzt. A fizetési metódus ugyanilyen egyszerű lett volna, de lehetett volna játszadozni.

Ahhoz, hogy lássuk, milyen alkupozícióban volt az Apple. lássuk a piac jelenlegi működését.

Ha egy bolt tulajdonosa úgy dönt, hogy NFC fizetést tesz lehetővé az üzletében, elindul egy folyamat. Először jön egy cég, ami kihelyezi és üzemelteti a POS terminált. Ezért a munkájáért 1-2 százalék díjat kap az eladások után, vagyis nem olcsó egy ilyen rendszer fizikai megléte sem.

Pedig ez még semmi, a tranzakciókat el is kell számolnia valakinek, ezt azonban sokszor egy másik fél végzi (a díjuk általában benne van a fenti összegben). A vevő pedig, amikor használja a kártyáját, vagy egy Apple Payhez hasonló bankkártya-helyettesítő fizetési módot, az egyenletben megjelenik a bankkártya kibocsátója, vagyis legtöbbször a vevő bankszámláját kezelő bank is. Ezek mindegyike részt kér a vásárlásból, hol többet, hol kevesebbet.

És a fizetés módja egyáltalán nem mindegy. Megkülönböztetünk egymástól card present és card not present díjszabást, attól függően, hogy a kereskedő jelenlétében fizet valaki bankkártyával, vagy más módon, valamilyen egyéb módszerrel távolról. Mivel a kártya fizikai jelenlétét tartják kisebb kockázatúnak, ezért ha valaki kártya nélkül, mondjuk mobillal vásárol, magasabb díjat számol fel a bank, a kockázatok miatt. Sokkal magasabbat. Az USA-ban másfél százalékot, Magyarországon ez a díj is alacsonyabb.

Na, és ez az a díj, ami miatt az Apple a különböző szereplőkkel tárgyalt az utóbbi években. Azért harcoltak, hogy az Apple Pay-t fogadják el card present fizetésnek, hiszen biztonságosabb, mint egy plasztikdarabba vésett és nyomtatott, elvileg titkos számsor. És a hírek szerint a bankok és kártyatársaságok belementek, és sokkal kevesebb díjat számolnak fel Apple Pay-jel történő fizetéskor, mint a konkurenseknek, például a Google-nek.

A mostani iparági pletykák szerint pedig az Apple ennek a felszabaduló díjnak egy részét meg is kapja. 0.15%-ot tesz zsebre minden rajta keresztül végzett vásárlás után. Ez két dolog miatt nagyon rossz hír nekünk, ha igaz:

1. Tim Cook nem teljesen volt őszinte a keynote-on, amikor azt sugallta, hogy a többi szereplővel szemben ők nem egy business modell kialakításán dolgoztak, hanem az eszközeikbe vetett hittel akarták megoldani a problémát. Ha tényleg eltesznek 0.15%-ot (ami egyelőre nem megerősített, és nem is lesz), akkor ez igenis egy nagyon ügyes business modell, ami…

2 …nem feltétlenül működhet mindenhol. A horribilis egyesült államokbeli banki rátákba simán belefért egy ilyen összeg, de az EU-ban nincs ekkora mozgástere a cégnek. A kártya kibocsátójánál jelentkező interchange díjból (2%) nem kérhet ekkora harapást. A POS terminál üzemeltetőjénél még tudna lecsippenteni, de nagyon ott sem ugrálhat, hacsak nem ő telepíti a terminálokat.

De erről szó sincs láthatóan, a bankokkal tárgyal a cég. Többet fizetni meg egyetlen bolt sem fog azért, hogy Apple Pay-t használhasson, amikor pont az ellenkezője lenne a jó a rendszer elterjedése szempontjából.

Szóval ha igaz a fenti részesedés az Apple részéről, az nekem csalódás. Egy egyedi tranzakciót és felkészítést igénylő rendszert akarnak elterjeszteni a korábbi versenytársak bukása után úgy, hogy az egyébként sem kevés résztvevős rendszerre rátelepedve egy új, falatért ácsingózó szereplőként gyakorlatilag a saját lábukat öntik betonba.

A következő cikkben behunyjuk a szemünket, és elképzeljük, hogy egy bevállalós Apple milyen rendszert épített volna ki.

A bejegyzés trackback címe:

Kommentek:

A hozzászólások a vonatkozó jogszabályok értelmében felhasználói tartalomnak minősülnek, értük a szolgáltatás technikai üzemeltetője semmilyen felelősséget nem vállal, azokat nem ellenőrzi. Kifogás esetén forduljon a blog szerkesztőjéhez. Részletek a Felhasználási feltételekben és az adatvédelmi tájékoztatóban.